KoAct 인사이트

새로운 컴퓨팅의 개화,AI의 촉매제!ㅣ KoAct 글로벌 양자컴퓨팅 액티브 ETF

양자컴퓨팅: 미래를 선도하는 차세대 기술

최근 인공지능(AI) 기술의 급격한 발전과 함께,

글로벌 기술 기업들은 차세대 컴퓨팅 패러다임으로

양자컴퓨팅을 주목하고 있습니다.

특히 양자컴퓨팅은 기존 컴퓨터로는 수천 년이 걸리는

복잡한 연산을 단시간에 처리할 수 있는 잠재력을

지니고 있어, 다양한 산업 분야에서 혁신을

이끌 것으로 기대가 되고 있는데요.

더욱이 2025년에는 AI 기술 리더십을 보유한

주요 기업들이 양자컴퓨팅에 적극 투자함으로써,

미래 컴퓨팅 기술의 패러다임 전환을 주도할 것으로

예상하고 있습니다.

이에 오늘은 2025년 3월 11일 상장!

글로벌 양자컴퓨팅 주도 기업에 투자하는

KoAct 글로벌 양자컴퓨팅 액티브 ETF에 대해

살펴보도록 하겠습니다.

25년도 ‘양자의 해’ & ‘양자의 날’ & ‘퀀텀 레디’

양자컴퓨팅의 투자는 25년도를 기점으로

가속화될 것으로 보이고 있습니다.

이미 유엔 총회에서는 2024년 6월 7일 2025년을

‘국제 양자과학 및 기술의 해’로 지정하였으며,

Nvidia는 3월 20일, GTC 2025 행사에서

첫 ‘양자의 날(Quantum Day)’을 개최하여

양자 하드웨어 & 알고리즘의 발전과

활용 방안을 조명할 예정이에요.

더불어, Microsoft도 시장

‘퀀텀 레디(Quantum Ready)’를 발표*하여

신뢰할 수 있는 양자컴퓨팅 시대의 도래를

눈앞에 두고 있음을 선언했습니다.

*출처: zdnet 언론기사(’25.1.16)

Google 윌로우(Willow)칩 공개

현재 많은 빅테크 기업이

양자컴퓨팅을 준비하고 있지만, 그중 Google이

가장 공격적으로 양자컴퓨팅 칩을 준비하고 있는데요.

Google은 24년 12월 11일 신규 양자컴퓨팅 칩

윌로우(Willlow)를 공개하고,

연구 결과를 국제 학술지 네이처에 공개하였습니다.

지난 19년도 시커모어(Sycamore) 이후

업그레이드 칩을 공개한 것으로,

슈퍼컴퓨터로 10자년(10의 25승) 걸리는 문제를

5분 이내에 풀어내며 양자 컴퓨팅 기술 발전의

가능성을 보여줬는데요. 이로써 다시 한번

양자 우월성(Quantum Supremacy)을 입증했습니다.

Google의 월로우 칩 공개가 투자자들의 이목을

집중시킨 또 다른 이유는, 암호화폐와도 관련이

깊습니다. 안전하다고 알려진 블록체인 기술이

양자컴퓨팅을 이용하면 해킹이 가능하다는 주장이

나오고 있으며, 실제로 윌로우 칩 공개된 이후

암호화폐 시장 관련주의 주가 변동성이

확대되었기 때문이에요.

양자컴퓨팅? 어떻게 만드는걸까요?

양자컴퓨팅을 위해서는 ‘큐비트(Qubit)’가

필요한데요. 고전 컴퓨터에서 사용하는 ‘비트(Bit)는

1 아니면 0의 상태를 가지고 있는 반면,

큐비트의 경우 1과 0의 상태가 ‘중첩’ 되어 있는

상태입니다.

그럼, 이런 큐비트를 만들기 위해서는

어떤 방법이 필요할까요?

현재 가장 앞서있는 방법은

1) 초전도체 방식과 2) 이온트랩 방식 두 가지 입니다.

초전도체 방식은 빠른 연산 속도와, 기존의 컴퓨팅과의

연계성이 가장 우수하다는 특징이 있습니다.

현재 Google과 IBM이 주도하고 있는 방식이에요.

다만, 초전도체 상에서 구현이 되기 때문에

극저온(-200도 이하)의 상태를 유지하는 것이

기술적 어려움으로 꼽히고 있습니다.

이온트랩 방식은 자연상태의 원자를 이용하여

이온(양전하를 띤 원자)를 구성하는 방식으로

가장 높은 정확도를 보이고 있어요.

IonQ가 대표적인 종목이죠. 다만, 이온의 진동을

제어하기 어려워 큐비트를 확장하는 데

어려움을 보이고 있습니다.

양자컴퓨팅? 핵심 종목

이제 큐비트를 만드는 두 가지 방법의

대표적인 기업을 알아볼까요?

1) 초전도체: 초전도체 방식에서 가장 우수한 기업은

Rigetti Computing입니다.

Rigetti 컴퓨팅은 양자 하드웨어의 자체 제조 시설을

갖추고 있으며, QPU 설계부터 컴퓨팅 서비스까지

통합 솔루션을 제공하는 FULL STACK

양자컴퓨팅 회사인데요.

독자적인 하드웨어 제작 역량을 확보한 상태로,

24년 말 출시한 84큐비트 Ankaa-3 시스템에

QCS(퀀텀 슬라우드 서비스)를 도입,

25년도 1분기에 아마존과 마이크로소프트 클라우드에

도입될 예정이라고 합니다.

2) 이온트랩: 이온트랩 방식에서 가장 선도적인 기업은

IonQ입니다.

IonQ는 최초로 상장*된 순수 양자컴퓨터 기업**으로,

아마존과 마이크로소프트, Google과

파트너쉽을 맺고 있어요. 현재 클라우드 서비스를 통해

접근성 확대가 기대되고 있으며, 양자 네트워크 기업

큐비텍(Qubitekk) 도 인수하여, 사업 확장을

지속할 것으로 기대됩니다.

*상장일: 2021년 10월 1일

**2025년 2월 27일 기준,

RBICS(FACTSET 산업분류기준) lv7 Quantum

Computing Systems 100%

※상기 종목은 ’25.2.10 기준,

운용 전략에 대한 이해를 돕기 위한 예시 종목으로,

향후 시장 상황에 따라 달라질 수 있습니다.

암호화폐, 양자컴퓨팅으로 보안 해제

Google 윌로우칩 공개 내용에서도 말씀드렸듯,

빠르게 발전 중인 양자컴퓨팅 기술은 현재

비트코인 등 암호화폐의 보안 체계에 잠재적인 위협이

될 수 있다는 우려도 빠르게 확산되고 있습니다.

암호화폐의 보안은 각 거래의 디지털 서명을 통해서

보호되는 것이 핵심인데, 양자컴퓨팅을 통해

이를 해독할 수 있다는 얘기가 나온 것이죠.

암호화폐뿐만이 아닙니다. 기존 암호화 프로토콜을

뚫을 수 있다는 가능성도 제기되고 있어요.

이에 미국 하원은 연방 기관 IT시스템의 데이터를

보호하기 위한 <양자 컴퓨팅 사이버보안 대비법>을

22년도에 발의하였으며, 양자컴퓨팅을 활용한

한 차원 높은 <양자내성암호>를 표준화 시키려고

하고 있습니다.

다양한 분야에서 AI와 융합하여 개발될 양자컴퓨팅

앞서 언급한 보안뿐만 아니라, 양자컴퓨팅은 다양한

분야에서 활용될 가능성을 보이고 있는데요.

AI 머신 러닝뿐만 아니라 단백질의 3차원 구조 분석,

분자설계 최적화 등 고난이도의 연산이 필요한

분야들에서 양자컴퓨터는 전통적인 슈퍼컴퓨터 대비

강점을 가질 수 있습니다. 이에 따라 양자컴퓨터와 기존

슈퍼컴퓨터를 아우르는 하이브리드 컴퓨팅은 향후

AI, 제약, 물류, 첨단소재, 항공우주, 금융 등

다양한 분야에 활용될 것으로 예상되고 있어요.

특히나, AI의 시장이 급속도로 확산됨에 따라,

양자컴퓨팅의 시뮬레이션 계산 기술의 활용도는

빠르게 증가할 것으로 판단할 수 있는데요.

현재 밸류체인은, 빅테크를 중심으로 빠르게

형성되고 있는 상황입니다.

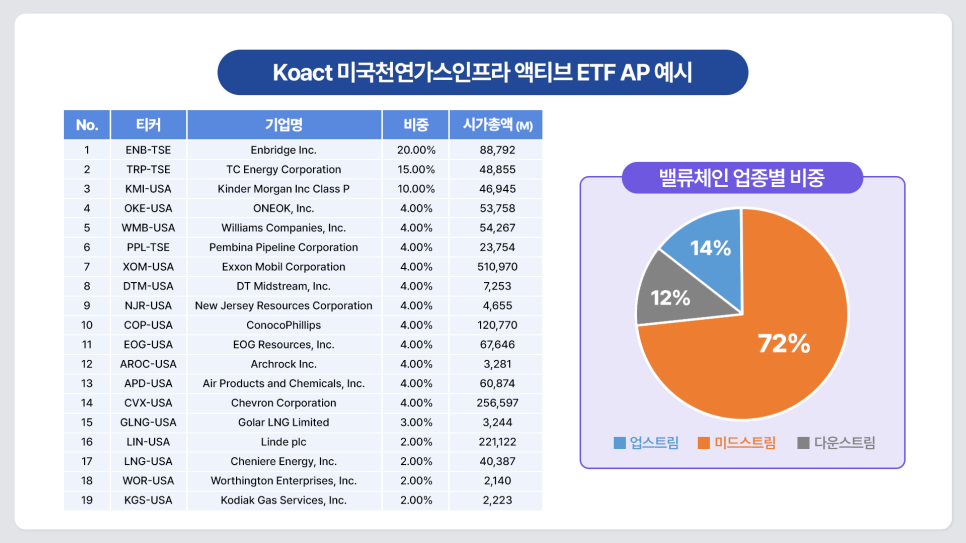

KoAct 글로벌 양자컴퓨팅 액티브 ETF 예상 포트폴리오

※ 본 상품은 아직 설정 전으로,

상기 예상 포트폴리오는 25.02.10 기준으로 작성한

운용 전략에 대한 이해를 돕기 위한 예시일 뿐입니다.

향후 시장 상황 등에 따라 변경될 수 있습니다.

KoAct 글로벌 양자컴퓨팅 액티브 ETF의

예상 포트폴리오를 보시면 앞서 언급한 핵심 종목

Regetti 와 IONQ 외에도 빅테크 중 가장 활발히

양자컴퓨팅에 투자하고 있는 Google, IBM,

Micrsoft를 포함하고 있으며, 양자컴퓨터 전문 기업인

SEALSQ, D-Wave 등도 포함하고 있습니다.

양자컴퓨터 시장의 개화기,

어디에 투자해야 할지 막막하다면 성장이 예상되는

글로벌 양자컴퓨팅 밸류체인에 KoAct로

투자해 보시는 건 어떨까요?